|

| Dow Jones 1790-2014 |

Посмотрели на картинку? Если еще нет, то присмотритесь на даты. Заметили?

Если плохо видно, то это график индекса Dow Jones с началом истории от 1790 года. Неплохо по-моему смотрится. Вот правда истории с 2014 год у меня нет в продолжении, но я думаю что и этот промежуток в 224 года тоже многое нам может рассказать. А график с 2014 года до момента когда вы читаете пост, я думаю можно дорисовать самостоятельно.Очень часто слышу о том, что фондовый рынок "сильно перегрет" и вот-вот этот "пузырь лопнет" и потянет за собой всех или слова "финансовый апокалипсис". Ну и от части я соглашусь с этими высказываниями. Мы помним кризис дот-комов в начале нулевых, когда рынок провалился более чем на 50% и точно такая же ситуация были в 2008 при кризисе ипотечного кредитования. И каждый раз говорили, что это окончательный крах мировой финансовой системы.

Множество гуру постоянно говорят, что грядет еще один кризис и это будет окончательный. Но действительно ли это так? Давайте обратимся к истории и посмотрим придёт ли фондовый рынок к реальному коллапсу или все же на дистанции можно заработать не слушая всяких "вещунов"? Обратимся к истории.

Слышали про такой термин Кризис перепроизводства ? В некоторых экономических теориях разновидность экономических кризисов, является одной из фаз экономического цикла. Отличается падением цен вследствие наступившего перепроизводства товаров и услуг. Характерен для капиталистической экономики, порождён явлением расширенного воспроизводства. Чтобы не делать этот пост просто громадным, я оставляю ссылку на WIKI,чтобы могли самостоятельно увидеть даты и сопоставить с ценами на графике. Прямо сейчас откройте ссылку и проверьте самостоятельно даты кризисов с ценами на индекс.

Если сравнить с графиком, то в такие моменты рынок падает и находится по нескольку лет ниже исторических максимумов, что дает возможность купить по более дешевой цене акции компаний входящих в состав этого индекса. И даже какой провал рынка не был бы, цена все равно будет перебивать исторические максимумы. Почему? Причин на самом деле несколько.

Если сравнить с графиком, то в такие моменты рынок падает и находится по нескольку лет ниже исторических максимумов, что дает возможность купить по более дешевой цене акции компаний входящих в состав этого индекса. И даже какой провал рынка не был бы, цена все равно будет перебивать исторические максимумы. Почему? Причин на самом деле несколько.

Одна из причин - это инфляция. Как ни странно, но именно она делает цены на акции как дешевыми, но и так же более дорогими в долгосроке. Как именно это работает? Давайте разберемся. В среднем по США зарплата в 1900 годы составляла 438 доллара за год или 36 долларов в месяц.

Средняя зарплата учителей составляла 328 долларов в год. Строительные рабочие получали в среднем 37 центов в час при 48 часовой неделе. Посмотреть можно по этой ссылке http://usa.usembassy.de/etexts/his/e_prices1.htm.

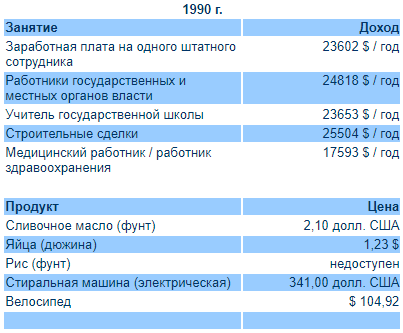

Вот сравните эти две картинки

Вот сравните эти две картинки

|

| зарплата учителей 1900г. |

|

| зарплата учителей 1990г. |

Заметили как выросли цены на одни и те же товары и как выросла зарплата. А

теперь подумайте о том, что будучи школьным учителем в начале 20 века вы могли бы купить акции компании на 10% от своей зарплаты. То есть за год вы могли бы купить акции компаний всего на 33$ в год. А теперь представьте тоже самое, только для зарплаты учителя в 90-х. Вы могли бы купить акций на 2365$. Получается что за 90 лет зарплата самого обычного учителя выросла в 71 раз. К чему я привожу данный пример?

Если взять стандартный объем биржевого лота для акций, то он равен 100 шт. В 1900 году учитель мог купить 1 лот акций (100 шт) за 33$, где каждая акция имела бы стоимость максимум 0.33$. А на конец 20 века в 90-х, такой учитель мог бы купить такой же пакет акций с ценой более 23$ за штуку или 2300$ за 100 акций.

Получается инфляция дала толчек к росту зарплат и соответственно повышению цен на продукцию/услуги и акции самих компаний. Теперь при физических расходах учитель мог купить акции компаний по более дорогой цене, но при этом процент от самой зарплаты вложенный в ценные бумаги оставался бы тем же.

Более чем уверен, что через несколько десятков лет те бумаги, которые мы не хотим покупать сейчас по 25$, мы будем покупать по 250$ - и это будет НОРМАЛЬНАЯ РЫНОЧНАЯ цена.

Что же касается индексов, то они рассчитываются по специальной формуле, в основании которой лежит стоимость самой акции компании входящей в состав индекса и вес этой бумаги в индексе. Но у индексов есть еще один ряд неоспоримых преимуществ. Компании которые не соответствуют критериям нахождения в самом индексе - удаляются из него и вместо нее добавляют другую компанию, где дела идут отлично. То есть если компания своей акцией тянет индекс вниз по причине в самой компании, а не экономического цикла, то ее "отчислят" из индкса и "пригласят" другую компанию, где дела будут идти достойно "зачисления" в состав индекса. Это и делает индексы устойчивыми в тренде долгосрочно. А отдельные компании могут периодически банкротиться и их акции обесцениваться. Поэтому считаю, что на каких бы исторических максимумах не были индексы, то даже в случае "Великой Депресии" индексы все равно будут выше, пусть и не сразу, но через года- два или даже десятилетие, но всегда будут новые максимумы. Это заложено в самой формуле индекса.

Покупая индексы вы будете всегда правы долгосрочно и наоборот, продавая индексы вы может оказаться правы лишь в краткосрочной перспективе. Поэтому торгуйте индексы предпочтительно в покупку, но обязательно учитывайте фундаментальный фон на рынке и сентимент. А научиться делать грамотный анализ поможет курс ИНДЕКСЫ.

Если взять стандартный объем биржевого лота для акций, то он равен 100 шт. В 1900 году учитель мог купить 1 лот акций (100 шт) за 33$, где каждая акция имела бы стоимость максимум 0.33$. А на конец 20 века в 90-х, такой учитель мог бы купить такой же пакет акций с ценой более 23$ за штуку или 2300$ за 100 акций.

Получается инфляция дала толчек к росту зарплат и соответственно повышению цен на продукцию/услуги и акции самих компаний. Теперь при физических расходах учитель мог купить акции компаний по более дорогой цене, но при этом процент от самой зарплаты вложенный в ценные бумаги оставался бы тем же.

Более чем уверен, что через несколько десятков лет те бумаги, которые мы не хотим покупать сейчас по 25$, мы будем покупать по 250$ - и это будет НОРМАЛЬНАЯ РЫНОЧНАЯ цена.

Что же касается индексов, то они рассчитываются по специальной формуле, в основании которой лежит стоимость самой акции компании входящей в состав индекса и вес этой бумаги в индексе. Но у индексов есть еще один ряд неоспоримых преимуществ. Компании которые не соответствуют критериям нахождения в самом индексе - удаляются из него и вместо нее добавляют другую компанию, где дела идут отлично. То есть если компания своей акцией тянет индекс вниз по причине в самой компании, а не экономического цикла, то ее "отчислят" из индкса и "пригласят" другую компанию, где дела будут идти достойно "зачисления" в состав индекса. Это и делает индексы устойчивыми в тренде долгосрочно. А отдельные компании могут периодически банкротиться и их акции обесцениваться. Поэтому считаю, что на каких бы исторических максимумах не были индексы, то даже в случае "Великой Депресии" индексы все равно будут выше, пусть и не сразу, но через года- два или даже десятилетие, но всегда будут новые максимумы. Это заложено в самой формуле индекса.

Покупая индексы вы будете всегда правы долгосрочно и наоборот, продавая индексы вы может оказаться правы лишь в краткосрочной перспективе. Поэтому торгуйте индексы предпочтительно в покупку, но обязательно учитывайте фундаментальный фон на рынке и сентимент. А научиться делать грамотный анализ поможет курс ИНДЕКСЫ.